Investimentos

Ibovespa ou IPCA+6,5%: qual é o melhor investimento?

21/10/2024

4 minutos

Se você investe seu dinheiro no Brasil, há pelo menos algum tempo, provavelmente já se deparou com o cenário atual outras vezes. A taxa de juros é 10,75%, com perspectivas de aumento, as taxas dos títulos públicos indexados à inflação (NTN-B) estão em patamares que não eram vistos desde 2017, e a bolsa com múltiplos baixos.

Além disso, os investidores encontram-se extremamente pessimistas com ativos de risco, sendo atraídos pelas altas taxas na Renda Fixa.

Nessas horas, surge o questionamento: "devo aproveitar as boas taxas e garantir um bom retorno no longo prazo ou aproveitar os ativos de renda variável em múltiplos historicamente baixos ou "descontados"? Essa é uma dúvida muito comum e eu vou tentar determinar, historicamente, qual foi a melhor decisão.

Esse artigo foi inspirado em uma publicação no blog da Itaú Asset.

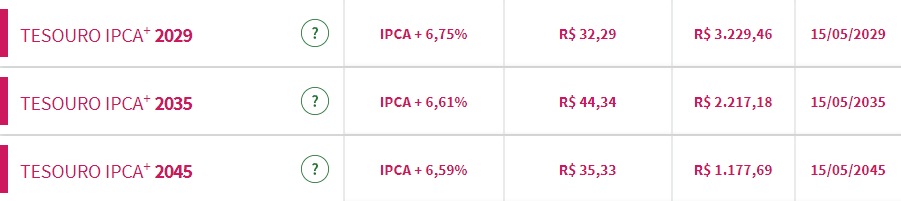

As NTN-Bs são o conjunto de títulos públicos indexados ao IPCA. A forma mais fácil de investir nesses títulos é através do Tesouro Direto, que diariamente atualiza as taxas oferecidas (ver imagem acima). A diferença desses ativos para outros ativos de renda fixa é que, por serem ativos do governo, o risco de crédito é muito baixo.

Por conta disso, os investidores usam essa taxa para balizar outras oportunidades de investimento, usando como benchmark para investir em ativos de crédito privado ou comparar a performance de fundos.

A taxa atual, IPCA+6,5%, é considerada por grande parte dos investidores uma taxa extremamente atrativa. Esse patamar de juros é considerado alto, ou seja, acima da taxa neutra do país. Por isso, muitos investidores acreditam em um movimento de "reversão a média", embora não seja assim tão incomum encontrar momentos na história em que esses títulos apresentaram taxas parecidas.

Recentemente, o investidor americano Howard Marks publicou um artigo chamado "Ruminating on Asset Allocation", onde ele destaca as principais diferenças entre ativos fundamentais na composição de portfolios, equities (ações) e bonds (títulos de dívida).

Segundo ele, existe uma diferença fundamental entre ser proprietário e ser credor. Quando investimos em Renda Variável, colocamos nosso capital em risco sem garantia de retorno, comprando parte de um negócio e tendo direito a uma parcela dos lucros ou fluxos de caixa.

Já ao investir em uma NTN-B ou título de crédito privado, emprestamos o dinheiro com a promessa de retorno fixo, recebendo juros conforme contrato. A principal diferença é que proprietários têm retorno incerto, enquanto credores têm retorno garantido.

Ainda segundo o autor, a escolha entre ser proprietário ou credor é uma das decisões mais importantes que o investidor deve fazer. Essa decisão vai definir o nível de risco que o investidor tolera e o quanto de retorno espera receber.

A discussão entre essas duas classes de ativo e o atual patamar das taxas da Renda Fixa me despertou o seguinte questionamento: afinal, nesse cenário, é melhor ser proprietário ou credor?

O artigo da Itaú Asset chega a conclusão que, de fato, "o melhor momento de entrada pro Ibovespa se deu ao mesmo tempo em que a taxa do Tesouro IPCA+ 2035 estava com taxa entre IPCA+6% e IPCA+7%".

Seguindo nessa linha, fiz uma simulação usando Python, considerando janelas de 12 meses, medindo o retorno do Ibovespa, em momentos de taxas elevadas (IPCA+6,5% ou mais) e a rentabilidade histórica do índice.

Nessa simulação, desde 2005, o retorno médio de 12 meses do Ibovespa em cenários de taxas elevadas (IPCA+6,5% ou superior) foi de 24,5%, enquanto a média histórica foi de 10%.

Portanto, sem dúvida, historicamente esse é um dos melhores pontos de entrada na bolsa brasileira. Mas, se compararmos a rentabilidade do Ibovespa com o investimento no Tesouro IPCA+ nas taxas atuais, qual será o resultado?

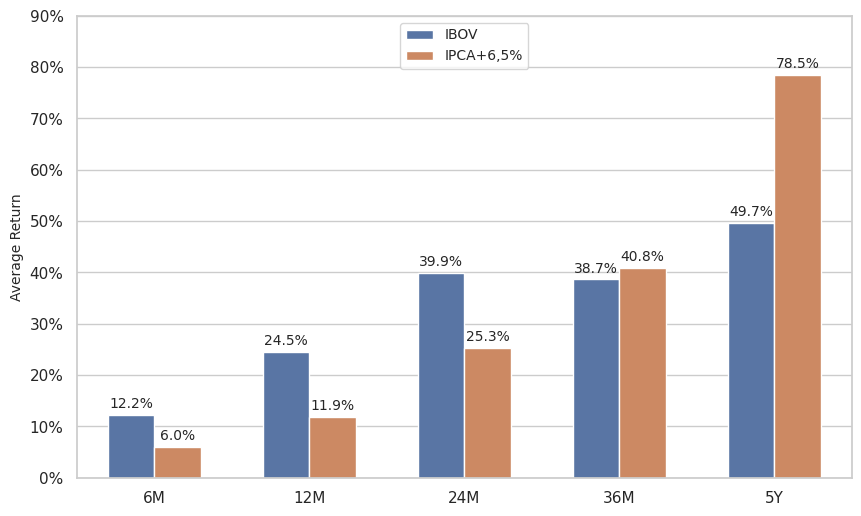

Com esse objetivo, simulei investimentos com a rentabilidade do Ibovespa e IPCA+6,5% em janelas de 6, 12, 24, 36 e 60 meses, em que a taxa das NTN-Bs superavam 6,5%.

Podemos perceber que, em horizontes mais curtos, o Ibovespa frequentemente supera o IPCA+6,5%. No entanto, em prazos mais longos, é bastante desafiador superar a Renda Fixa com essas taxas. Ao investir no Tesouro Direto, o investidor tem a vantagem de assegurar esses rendimentos por prazos bem superiores a 5 anos.

O objetivo deste estudo não é, de forma alguma, fazer qualquer recomendação de investimento. Na verdade, não é possível tirar conclusões definitivas a partir desses resultados. Alguns investidores podem se sentir atraídos pelo cenário atual para investir em ativos de risco, enquanto outros podem preferir a segurança dos títulos públicos e o retorno real atrativo no longo prazo, que é difícil de encontrar em outras opções de investimento.

Como disse Howard Marks, a decisão mais importante é definir a "postura de risco" desejada, combinando ativos de propriedade e dívida, para posicionar o portfólio no ponto de risco/retorno mais adequado ao perfil do investidor.